|

Entonces

se demuestra que las Zona Especial de Desarrollo Económico (ZEDE) sería un

modelo atractivo tanto para el sector privado como público en la gestión de

la plataforma logística de un puerto ecuatoriano. Entonces, las estrategias

estarían encaminadas al desarrollo de un modelo apropiado de plataforma

logística en el contexto de los corredores de transporte en Ecuador y la

ampliación de la atracción de las plataformas logística mediante la

aplicación de un modelo de ZEDES que incluya a la industria y a la

tecnología.

Palabras

clave: Servicios Logísticos, Plataforma Logística, Cadena de

Suministro

Abstract

The challenges brought an inverse correlation between time

and cost of trading across borders, together with the improvements achieved

by the application of a policy of trade facilitation necessitate the search

for alternatives for reducing the cost, common problem in all Pendulum

countries of South Pacific. Operational management given by the practical

experience accumulated by the port system of Ecuador, specifically through

the port of Guayaquil, provided by its number of terminals leads to the

"terminalization of supply chains." Corresponding terminals become

bottlenecks, which are a source of delay and logistics flow restriction in

the chain, which does not mean a lack of capacity of the facilities

performance and reliability of Terminal, oriented toward service level

shipping lines and users. The Freight Village would be the solution but can

be seen in Ecuador and little incentive (o) recognition of integrated

services, that it could promote. Then it is shown that the Special Economic

Development Zone (ZEDE) would be an attractive model for both the private and

public sector in managing the logistics platform of an Ecuadorian port. Then,

strategies would be aimed at developing an appropriate model of logistics

platform in the context of transport corridors in Ecuador and expanding the

attraction of logistics platforms by applying a model of ZEDES that includes

industry and technology

Key words:

Logistics Services, Freight Village, Supply Chain

Introducción

El

comercio internacional es el motor de la economía global. Más que nunca

personas, bienes y servicios están cruzando fronteras. Pero el comercio está

cambiando - hoy en día, los productos y los servicios que van con ellos se

obtienen en todo el mundo.

Las

mercancías cruzan fronteras muchas veces, primero como materias primas e

insumos y luego como productos finales, aduanas rápidas y eficientes y

procedimientos portuarios son esenciales. Indebidamente los procesos y la

documentación compleja elevan los costos y causan retrasos, y en última

instancia, las empresas, las economías y los consumidores cargan con el

costo. Por el contrario, un país donde se pueden exportar las materias primas

y materiales e importar bienes y servicios dentro de plazos rápidos y

fiables, será un lugar más atractivo para la inversión de las empresas

extranjeras. La pregunta sería ¿Cuál es el comportamiento del costo y tiempo

en el comercio transfronterizo del Ecuador?

Materiales

y métodos

La

presente investigación es descriptiva y correlacional, en el que identifican

las tendencias del tiempo de acuerdo a los Indicadores del Comercio

Transfronterizo, análisis documental de las Política Pública de Facilitación

del Comercio, aportando con criterios para la optimización de procesos.

Resultados

Indicadores

del Comercio Transfronterizo

Los

tiempos y los costos del comercio transfronterizo, que se exponen en la Tabla

1, consideran las actividades siguientes: preparación de documentos,

autorización de aduana y control técnico, puertos y operación en terminal, y

transporte interior, incluyendo manejo de la carga. En los últimos 10 años,

los países del péndulo del pacífico sudamericano tienen una tendencia

decreciente del tiempo de exportación e importación y un comportamiento

creciente del costo de exportación e importación, aunque en valores absolutos

existen algunas diferencias que alcanzan un valor máximo hasta 2,7 veces

superior con respecto al mínimo.

Tabla

1.

Tendencia del Tiempo del Comercio Transfronterizo en los países del Pacífico

Sudamericano.

|

Tiempo para la exportación (días)

|

|

Países

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

|

Chile

|

17

|

17

|

17

|

17

|

17

|

17

|

17

|

15

|

15

|

15

|

|

Perú

|

22

|

22

|

22

|

22

|

21

|

12

|

12

|

12

|

12

|

12

|

|

Ecuador

|

22

|

22

|

22

|

20

|

20

|

20

|

20

|

20

|

20

|

19

|

|

Colombia

|

34

|

34

|

24

|

14

|

14

|

14

|

14

|

14

|

14

|

14

|

|

Tiempo para la importación (días)

|

|

Países

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

|

Chile

|

16

|

16

|

16

|

16

|

16

|

16

|

15

|

12

|

12

|

12

|

|

Perú

|

29

|

29

|

29

|

22

|

24

|

17

|

17

|

17

|

17

|

17

|

|

Ecuador

|

44

|

44

|

44

|

20

|

29

|

29

|

25

|

25

|

25

|

24

|

|

Colombia

|

48

|

35

|

20

|

15

|

14

|

13

|

13

|

13

|

13

|

13

|

|

Costo para la exportación (USD$/Contenedor)

|

|

Países

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

|

Chile

|

645

|

645

|

645

|

745

|

745

|

745

|

795

|

980

|

980

|

910

|

|

Perú

|

1.845

|

1.845

|

1.540

|

1.790

|

1.870

|

1.870

|

2.370

|

2.355

|

2.355

|

2.3550

|

|

Ecuador

|

1.200

|

1.200

|

1.200

|

1.455

|

1.455

|

1.455

|

1.455

|

1.535

|

1.535

|

1.535

|

|

Colombia

|

1.845

|

1.845

|

1.540

|

1.790

|

1.870

|

1.870

|

2.370

|

2.355

|

2.355

|

2.355

|

|

Costo para la importación

(USD$/Contenedor)

|

|

Países

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

|

Chile

|

600

|

600

|

600

|

710

|

710

|

710

|

760

|

930

|

930

|

860

|

|

Perú

|

670

|

670

|

670

|

895

|

895

|

880

|

880

|

880

|

1.010

|

1.010

|

|

Ecuador

|

1.160

|

1.160

|

1.160

|

1.402

|

1.402

|

1.402

|

1.432

|

1.530

|

1.520

|

1.520

|

|

Colombia

|

1.773

|

1.773

|

1.440

|

1.640

|

1.750

|

1.700

|

2.650

|

2.650

|

2.470

|

2.470

|

Fuente: Los datos fueron

tomados del Proyecto Doing Business del Banco Mundial. Disponible en: http://espanol.doingbusiness.org/reports/global-reports/doing-business-2015.

El

comportamiento tanto de forma general como particular muestra cierta

correlación entre los costos y el tiempo transfronterizo. En el Ecuador ha

disminuido el tiempo de exportación en 13,6%, mientras que para la

importación se reduce en un 45,5%, como se aprecia en la Tabla 1 y Tabla 2.

Actualmente estos tiempos son de 19 días y 24 días respectivamente. Aún con

esa tasa de decrecimiento se está por debajo de los resultados alcanzados en

Colombia con un 58,8% y 72,9%; sin embargo, los mejores valores los alcanza

Perú con 12 días en la exportación y Chile con similar valor en la

importación. El costo de exportación e importación para Ecuador tiene una

tasa creciente de 27,9% y 31,0% respectivamente. Aunque es la menor de todos

los países objetos de estudio, hoy alcanza valores de 1 535 US$/TEU y 1 520

US$/TEU para exportación e importación. El Perú, aún con los costos de

importación y exportación bajos, mantiene la tendencia de mayor crecimiento:

alrededor del 50,0% en ambos conceptos. Los menores costos de exportación los

alcanza Perú con 890 US$/TEU y se mantiene Chile con 870 US$/TEU.

En

correspondencia, el Sistema Logístico del Ecuador ha disminuido los tiempos

de exportación e importación, pero, a su vez, ha incrementado casi

proporcionalmente los costos de ambos procesos. La interrogante estaría en:

¿Qué ha originado la disminución de los tiempos de exportación e importación

del comercio transfronterizo en Ecuador?

Política

Pública de Facilitación del Comercio.

La

Organización para la Cooperación y el Desarrollo Económicos (OCDE) ha

desarrollado un conjunto de indicadores de facilitación del comercio que

identifican áreas de acción y permiten la evaluación de los posibles efectos

de las mejoras. En concordancia, la facilitación del comercio exterior se ha

tomado como Política Pública tanto en Ecuador como muchos otros países de la

región.

La

facilitación se mide a través de once indicadores que son: disponibilidad de

información, participación de la comunidad comercial, resoluciones

anticipadas, procedimientos de apelación, tasas y cargos, formalidades

documentales, su automatización y procedimientos, cooperación interna y

externa, y gobernanza e imparcialidad. Las estimaciones basadas en los

indicadores proporcionan una base para que los gobiernos puedan priorizar

acciones, movilizar esfuerzos de asistencia y capacitación técnica para un

país de una manera más específica.

En la

Tabla 2 se exponen los 11 indicadores de facilitación del comercio de los

países que conforman el péndulo del pacífico sudamericano: Chile, Perú,

Ecuador y Colombia y la Media Mundial. El Ecuador solo supera la media

mundial en el indicador disponibilidad de la información. El valor promedio

de los indicadores del país está por debajo de todos los otros países del

péndulo, sin embargo, las diferencias del promedio entre países no son muy

significativas debido a que la mayor es 0,35 con respecto a Colombia, 0,13

con Chile y la menor 0,06 con Perú. Ecuador tiene la mayor desviación

estándar entre los indicadores, dado por la dispersión de los valores de los

indicadores entre 1,90 para la disponibilidad de la información y 0,33 para

la cooperación interna. De hecho, los tiempos del comercio transfronterizo

del Ecuador han sido influenciado por la mejora de los indicadores de facilitación

del comercio exterior a partir de la optimización de los procedimientos

fronterizos y el aumento de los flujos de comercio, no obstante, la reducción

de los costos del comercio y por tanto la obtención de mayores beneficios del

comercio internacional no se aprecia una mejora.

Los

estudios actuales muestran que algunos de los indicadores tienen un impacto

mayor que otros en los costos del comercio transfronterizo, al menos en la

muestra de datos de los países actuales. Los indicadores que parecen tener el

mayor impacto en los costos del comercio de bienes manufacturados son

Resoluciones Anticipadas, Tasas y Cargos, Formalidades - Automatización, y

Formalidades - Procedimientos. En la Tabla 3 se muestra la ponderación de

cada indicador según la influencia estimada en el costo, donde las

formalidades de procedimiento tienen la mayor afectación en un 5,4%, mientras

que las tasas y cargos mantiene la menor con un 1,7%.

Tabla 2. Indicadores de

Facilitación del Comercio de los Países del Péndulo del Pacífico

Sudamericano.

|

No.

|

Indicadores de Facilitación

|

Chile

|

Perú

|

Ecuador

|

Colombia

|

Media

Mundial

|

D Ecuador con Media Mundial

|

|

1

|

Disponibilidad de Información

|

1,47

|

1,50

|

1,90

|

1,90

|

1,88

|

-0,02

|

|

2

|

Participación de la Comunidad Comercial

|

1,60

|

0,75

|

1,25

|

2,00

|

1,95

|

0,70

|

|

3

|

Resoluciones Anticipadas

|

1,11

|

1,43

|

1,33

|

1,57

|

1,83

|

0,50

|

|

4

|

Procedimientos de Apelación

|

2,00

|

1,89

|

1,13

|

1,38

|

1,89

|

0,76

|

|

5

|

Tasas y Cargos

|

1,75

|

1,80

|

1,33

|

1,50

|

1,80

|

0,47

|

|

6

|

Formalidades - Documental

|

0,83

|

0,83

|

1,00

|

1,67

|

1,68

|

0,68

|

|

7

|

Formalidades - Automatización

|

1,71

|

1,50

|

1,25

|

1,40

|

1,92

|

0,67

|

|

8

|

Formalidades - Procedimientos

|

0,84

|

1,00

|

1,00

|

1,31

|

1,55

|

0,55

|

|

9

|

Cooperación - interna

|

0,67

|

0,67

|

1,50

|

2,00

|

2,00

|

0,50

|

|

10

|

Cooperación - externa

|

2,00

|

1,67

|

0,33

|

1,50

|

1,74

|

1,41

|

|

11

|

Gobernanza y Imparcialidad

|

1,33

|

1,50

|

1,86

|

1,50

|

1,90

|

0,04

|

|

|

Promedio

|

1,39

|

1,32

|

1,26

|

1,61

|

1,83

|

|

|

Desviación Estándar

|

0,474

|

0,433

|

0,431

|

0,248

|

0,131

|

Fuente: Tomada la

información de la OECD. Compare your country Trade Facilitation

Indicator. http://www.oecd.org/trade/facilitation/indicators.htm.

En

Ecuador, el valor promedio ponderado de los indicadores de mayor impacto

continúa estando por debajo del resto de países del péndulo, aunque se

mantiene bajo el nivel de significación de los promedios entre países debido

a que la mayor es 0,2256 con respecto a Colombia, 0,2096 con Perú y la menor

0,1257 con Chile. Chile tiene la mayor desviación estándar entre los

indicadores, dado por la dispersión de los valores de los indicadores entre

1,7798 para las tasas y cargos y 0,8854 para las formalidades de

procedimiento.

Tabla 3. Ponderación de

los Indicadores de Facilitación de Mayor Impacto en el Costo del Comercio

Transfronterizo.

|

No.

|

Indicadores

de Facilitación

|

Influencia

del

Indicador

|

Chile

|

Perú

|

Ecuador

|

Colombia

|

|

8

|

Formalidades -

Procedimientos

|

5,4%

|

0,8854

|

1,0540

|

1,0540

|

1,3807

|

|

3

|

Resoluciones Anticipadas

|

3,7%

|

1,1511

|

1,4829

|

1,3792

|

1,6281

|

|

7

|

Formalidades -

Automatización

|

2,7%

|

1,7562

|

1,5405

|

1,2838

|

1,4378

|

|

5

|

Tasas y Cargos

|

1,7%

|

1,7798

|

1,8306

|

1,3526

|

1,5255

|

|

Promedio

|

1,3931

|

1,4770

|

1,2674

|

1,4930

|

|

Desviación Estándar

|

0,4464

|

0,3204

|

0,1478

|

0,1079

|

Fuente: Tomada la

información de la OECD. Compare your country Trade Facilitation

Indicador. http://www.oecd.org/trade/facilitation/indicators.htm y Moïsé, Evdokia,

Thomas Orliac y Peter Minor (2011). Trade Facilitation Indicators: The Impact

on Trade Costs. OECD Trade Policy Papers. No. 118. OECD Publishing.

http://dx.doi.org/10.1787/5kg6nk654hmr-en.

Los

resultados del análisis son muy importantes, sobre todo cuando las posibles reducciones

de los costos del comercio transfronterizo son insuficientes con respecto a

las necesidades de las cadenas de suministro lo cual evidencia la prevalencia

del criterio de gestión operacional ante la gestión facilitadora de los

operadores logísticos. La cuestión sería ¿Cómo podemos comprobar dicha

afirmación en el Sistema Portuario del Ecuador?

La

Terminalización de las Cadenas de Suministro

El

Sistema Portuario del Ecuador, conformado por los terminales públicos,

petroleros y privados que se organizan en forma de Autoridades Portuarias,

Superintendencias y entidades aisladas y (o) asociadas, deben contribuir con

la política pública de “facilitar el comercio exterior”.

Un

juicio a priori podría estar dado en el por qué involucrarse en una demanda de

los exportadores e importadores ecuatorianos al estado. La comprensión debe

sustentarse en dos momentos: (1) la identificación de los dueños de la carga

como los clientes de los terminales portuarios y (2) la satisfacción de sus

requerimientos a partir de la prestación de un servicio portuario de

excelencia para el logro de su fidelidad.

De

hecho, la mayoría de los terminales privados de los puertos ecuatorianos han

surgido por la búsqueda de la satisfacción de la demanda del servicio a la

carga de uno o varios clientes. Un ejemplo representativo es el Puerto de

Guayaquil, donde coexisten alrededor de 18 terminales privados orientados a

la especialización, pero con dos estrategias diferentes: (1) tipo de carga y

(2) clientes. El proceso de transformación ha sido progresivo: un primer

momento hacia los gráneles y (o) carga general y un segundo momento en el que

incorporan la carga contenedorizada.

La

interrogante sería ¿todos los terminales transitan por el mismo camino? La

respuesta está dada por el patrón de integración ya sea vertical u horizontal

que aporta la estructura de la red asociada a su sistema logístico. En la

Tabla 4 se expone una muestra de los sistemas en el que operan algunos

Terminales Portuario del Puerto de Guayaquil.

Tabla

4. Integración de los Terminales Privado del Puerto de Guayaquil.

|

Terminal

Portuario

|

Tipo

de Integración

|

Característica

del sistema logístico

|

|

ECUAGRAN

|

Horizontal

|

Red

de actividades de almacenamiento, carga, descarga, pesaje, pre-limpieza,

secado, ventilación, fumigación, mezclado, ensacado, despacho y transporte

de granos secos.

|

|

FERTISA

|

Vertical

|

Red

de unidades de negocios involucradas en la producción, cosecha y empaque de

productos agrícolas para su exportación y la importación de productos para

la producción y venta de fertilizantes, agroquímicos y productos pecuarios.

|

|

NAPORTEC

|

Vertical

|

Red

de producción y comercialización de frutas y vegetales, frescos y en

conserva a nivel global.

|

|

NIRSA

|

Vertical

|

Red

de unidades de negocios de captura/cultivo, producción y empaque de

conservas y congelados de túnidos, sardinas y camarón.

|

|

SALICA

ECUADOR.

|

Vertical

|

Red

de fábricas y distribuidoras mayorista, minorista y de hostelería para

conservas y congelados de túnidos.

|

|

QC

TERMINALES ECUADOR

|

Horizontal

|

Red

de logística regional para el transporte, almacenamiento y manipulación de

productos líquidos a granel, tales como derivados de petróleo,

petroquímicos, aceites vegetales y minerales entre otros.

|

Fuente:

Información tomada de las páginas corporativas de los terminales del puerto

de Guayaquil y los Boletines Estadísticos Portuarios de la Subsecretaria de

Puertos, Transporte Marítimo y Fluvial (SPTMF) del Ministerio de Transporte y

Obras. Disponible en: http://www.obraspublicas.gob.ec/wp-content/uploads/downloads/2015/08/SPTMF-Boletin-Estadistico-2014.pdf

Las

Plataformas Logística

Por la

década de 1960, las primeras plataformas logísticas aparecieron en Francia,

dirigidas por la iniciativa del sector público, en cooperación con las

autoridades locales, cámaras de comercio e industria. En la actualidad, la

evolución del término de Plataforma Logística se orienta a cuatro aspectos:

(1) la concentración espacial de servicios logísticos, (2) la intersección de

dos o más diferentes modos de transporte, (3) interface entre el tráfico

local, regional y global y (4) cooperación entre compañías. En

correspondencia, los servicios que pueden prestar las plataformas son

aquellos orientados a la infraestructura, la tecnología sistemas de

información y el último grupo a los servicios logísticos operativos.

Los

servicios de infraestructura consideran a la inmobiliaria logística,

construcción de instalaciones logísticas, inversión y financiamiento,

consultoría en bienes logísticos, estudios de localización de bienes raíces

de logística y, promoción inmobiliaria. De hecho, son los servicios menos

atractivos en el país debido a que se asocian a servicios con una alta

intensidad de capital y alto riesgo debido a la carencia de la creación de

economías de escala y economías de aglomeración. El grupo gestor de la

instalación, se considera en su mayoría propiedad pública para la

facilitación de la libre concurrencia. El riesgo financiero se podría

convertir en una oportunidad como fuente para la inversión extranjera

directa.

Los

servicios de tecnología y sistemas de información en algunas zonas de actividad

logística como los puertos marítimos forman parte de los servicios a la

comunidad portuaria. La mayoría de los servicios están conformados por la

tecnología de identificación, geolocalización, y sistemas de rastreo

vehicular, gestión de la infraestructura logística, sistemas de gestión de

cadenas de suministro globales y nacionales, sistemas de facilitación del

comercio y simplificación de procedimientos. En correspondencia, podría

favorecer a la mejora de los indicadores de facilitación del comercio, como

alternativa para una mayor accesibilidad a la tecnología de la información y

la comunicación por parte de los operadores de comercio exterior, agentes de

aduana, operadores portuarios y aeroportuarios, y operadores de transporte.

Los

servicios logísticos operativos contemplan (1) Transporte y Servicios

Logísticos, (2) Logística del Comercio Internacional, (3) Proveedores de

Equipamiento de Transporte, Inversionistas y Financiamiento a Operadores de

Servicio y Consultoría en Operación Logística y (4) Fortalecimiento de

Capacidades con Entrenamiento y Organizaciones Gremiales.

Los

operadores de los servicios en las plataformas logísticas no están

considerados dentro del marco legal vigente que permita la definición de sus

estándares locales, regionales y globales, que cada día son más exigentes

dado los requerimientos de las cadenas de suministro y más complejos la

prestación dado el interés de un paquete de servicios logísticos “Puerta a

Puerta” realizado por un tercero y (o) su gestión por una cuarta parte. De

hecho, el Código Orgánico de la Producción, Comercio e Inversiones solo se

limitan a incorporar a los Operadores Económico-Autorizados (OEA) y al

operador de Zonas Especiales de Desarrollo Económico (ZEDES). En ningún

momento se menciona a la clasificación operadores de servicios logísticos.

Sin embargo, en la mayoría de las empresas ecuatorianas, la gestión de la

cadena de suministro es responsabilidad interna y el operador solamente

ejecuta indicaciones del cliente y, en algunos casos, entrega información

para gestionar decisiones, pero sin mayor injerencia en los procesos internos

de la empresa. Desde hace varios años, las grandes empresas nacionales y

multinacionales en Argentina exhiben un alto grado de madurez en la

externalización de procesos y de servicios y ven a los operadores logísticos

como aliados estratégicos para agregar valor a sus cadenas de suministro. En

respuesta a la pregunta ¿Qué servicios logísticos son tercerizados por las

empresas argentinas? El 83% de las compañías terceriza la distribución; el

78%, el transporte de suministro; el 74%, el transporte de carga nacional; y

el 65%, el almacenamiento; el 56%, el transporte internacional; el 53%, las

tareas vinculadas a preparación, como recepción, preparado, despacho y pedido

de mercaderías; y el 50%, servicios adicionales, como copacking y

etiquetado. En consecuencia, se aprecia en Ecuador poco incentivo y (o)

reconocimiento de los servicios integrado, que la plataforma logística podría

promocionar. ¿El cuestionamiento sería a partir de dónde comenzamos desde

cero o existe algún antecedente?

Discusión

Zonas

Especiales de Desarrollo Económico (ZEDES)

La

primera "Zona Moderna" se estableció en Irlanda durante el año

1959. Desde entonces, una variedad de diferentes configuraciones de zona ha

existido, mencionando entre ellas según el criterio de clasificación del

Banco Mundial: los Parques Industriales, la Zona Franca Comercial, la Zona

Franca de Exportación, la Zonas de Empresas Libres (Zona de una sola

fábrica), Zona Amplia de Zonas de Especiales Económicas y Puerto Libre.

En

correspondencia, el antecedente en Ecuador de las Plataformas Logísticas son

las Zonas Francas (ZF), definidas como es un área delimitada y autorizada por

un país, que brinda ventajas especiales en relación al comercio exterior,

aduanera, tributaria, cambiaria, financiera, y el tratamiento de capitales y

laboral. En el año 2009 se lleva a cabo un proceso de depuración, donde se

comprueba si las empresas cumplen los objetivos del Artículo 2 de la Ley de

Zonas Francas: incentivar la generación de mano de obra, inversión

extranjera, transferencia tecnológica, incremento de las exportaciones y

desarrollo de zonas geográficas deprimidas. En correspondencia, hoy se

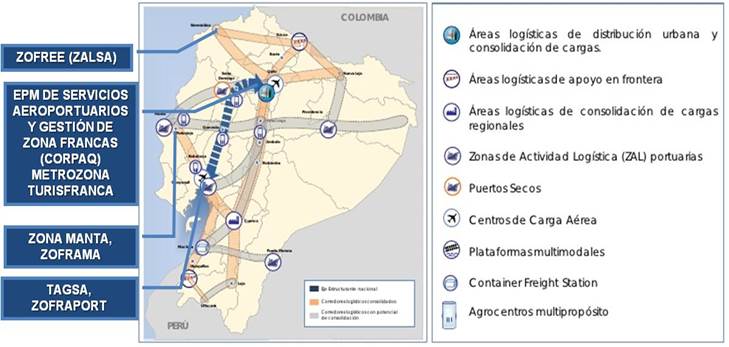

encuentran operando 8, como se expone en la Figura 1.

Figura

1. Zonas Francas Vigente en el Ecuador

Fuente: Datos tomados

del Consejo Nacional de Zonas Francas (CONAZOFRA) y el mapa Plan de

Plataformas Logísticas a Nivel Nacional del Ministerio Coordinador de la

Producción Empleo y Competitividad a partir de los estudios de la compañía

consultora española ALG.

Las

características de las Zonas Francas vigentes que su ubicación se orienta a

un puerto marítimo se exponen en la Tabla 6. El objetivo principal es la

manufactura orientados a los mercados de la exportación y nacional, aunque

las actividades elegibles pueden ser la industria, comercio y servicios. En

resumen, el tipo de zona franca que se ha podido mantener en el país es el

Parque Industrial.

Tabla

6. Características de las Zonas Francas en Ecuador

|

Zonas

|

Características

|

|

Franca

|

Objetivo

|

Tamaño Típico

|

Ubicación

|

Actividades Elegibles

|

Mercado

|

Tipo

|

|

ZOFREE

|

Manufactura

|

22 ha

|

Puerto de Esmeraldas

|

Industria,

Comercio y

Servicio

|

Exportación, Nacional

|

Parque Industrial

|

|

ZONAMANTA

|

Manufactura

|

53 ha

|

Puerto de Manta

|

Industria,

Comercio y

Servicio

|

Exportación, Nacional

|

Parque Industrial

|

|

ZOFRAMA

|

Manufactura

|

74,4 ha

|

Puerto de Manta

|

Industria,

Comercio y

Servicio

|

Exportación, Nacional

|

Parque Industrial

|

|

ZOFRAPORT

|

Manufactura

|

48,1 ha

|

Puerto de Guayaquil

|

Industria,

Comercio y

Servicio

|

Exportación, Nacional

|

Parque Industrial

|

Fuente:

Elaboración Propia

El

aporte de la Zona Franca en Ecuador ha sido la creación de valor impulsada

por la logística portuaria.

El problema

está en la selección de las industrias más adecuadas para el transbordo y la

maximización de valor añadido. Los puertos desempeñan un papel importante en

la integración de los tres tipos de canal: logístico, comercial y de

suministro. El cambio del sistema de puerto a un "sistema de gestión de

canal integrado", los servicios logísticos y otros servicios de valor

añadido deberán ser proporcionado en una delimitación territorial para

mejorar la eficiencia de producción y la entrega. De hecho, la mayoría de las

zonas francas asiáticas utilizan los siguientes criterios de selección (1)

industrias que pueden procesar un alto valor añadido por las operaciones de

transbordo, (2) industrias que están estrechamente interrelacionados con las

industrias corriente a bajo y podrían mejorar el desarrollo de la industria

nacional, (3) las industrias que pueden provocar grandes impactos positivos

en el comercio internacional y (4) las industrias con uso eficaz de terrenos,

como los sectores secundario y terciario. Un ejemplo fehaciente es la

industria textil en los países centroamericanos.

Una

alternativa para las plataformas logísticas en los puertos ecuatorianos sería

la implementación de las Zonas Especiales de Desarrollo Económico, como

destino aduanero en una delimitación territorial con régimen especial de

administración y un esquema de privilegios e incentivos tributarios para

fortalecer el desarrollo productivo con el asentamiento de nuevas

inversiones. En resumen, sus propias funciones justifican su aplicación:

atraer nuevas inversiones productivas sostenibles, consolidar la oferta y

exportación de servicios logísticos multimodales y mejorar la competitividad

del transporte, establecer nuevos polos de desarrollo territorial, generar

empleo de calidad y generar divisas para una balanza de pagos más saludable.

En correspondencia la ZEDES sería un modelo atractivo tanto para el sector

privado como público en la gestión de la plataforma logística de un puerto

ecuatoriano.

Conclusiones

Entonces,

las estrategias estarían encaminadas a

• Desarrollar el modelo apropiado de

plataforma logística en el contexto de los corredores de transporte en

Ecuador.

• Ampliar la atracción de las plataformas

logística mediante la aplicación de un modelo de ZEDES que incluya a la industria

y a la tecnología.

Referencias

Moïsé,

E. y S. Sorescu (2015). Contribution of Trade

Facilitation Measures to the Operation of Supply Chains. OECD Trade Policy

Papers. No. 181, OECD Publishing, Paris. Disponible en:

http://dx.doi.org/10.1787/5js0bslh9m25-en

Moïsé,

Evdokia, Thomas Orliac y Peter Minor (2011). Trade Facilitation Indicators:

The Impact on Trade Costs. OECD Trade Policy Papers. No. 118. OECD

Publishing. Disponible en: http://dx.doi.org/10.1787/5kg6nk654hmr-en

Higgins,

Christopher D. y Mark R. Ferguson (2011). An Exploration of the Freight

Village Concept and its Applicability to Ontario. Hamilton, McMaster

Institute of Transportation and Logistics - McMaster University, pp. 195.

Wagener

Norbert (2008). The German logistics experience with freight villages – is it

appropriate for Ukraine? International Conference Investment and Innovations

in Logistic Infrastructure of Ukraine, Kiev. Disponible en:

http://www.wagener-herbst.com/content /news/ Vortrag_NW_Kiew_20080407_V1.pdf

Cheng-Min

Feng. Creating Value-driven Port Logistics in Free Trade Zones. Proceedings

of International Forum on Shipping, Ports and Airports (IFSPA 2008). Disponible

en:

http://www.icms.polyu.edu.hk/ifspa2008/presentation/Y302/Parallel%20Session%204/Cheng-Min%20Feng.pdf

|